来源:@财联社APP微博

财联社10月22日讯(记者 王平安 刘建)进入四季度传统消费旺季后,猪价却在传统强势期连续下跌超两个月,跌幅超20%。

在猪价下跌背后,是仔猪扩产对应的出栏增加,以及二次育肥集中出栏踩踏,共同形成下行推力。另一方面,能繁母猪去化推动的周期上行,在三季度未能顶住下行力量冲击。

四季度成为多空决胜局,原本二育、仔猪、消费不振三大下行压力已出现分化,最终“仔猪产能指引”将与“旺季消费”在能繁上行周期的“舞台”上,上演“终极对决”。

若猪价“旺季不旺”,则猪周期上行或直接“告终”,若四季度猪价兑现上行猪周期,则2025年猪企与养殖行业仍有望“过个肥年”。

猪价连续回落,但猪周期或仍在上行区间

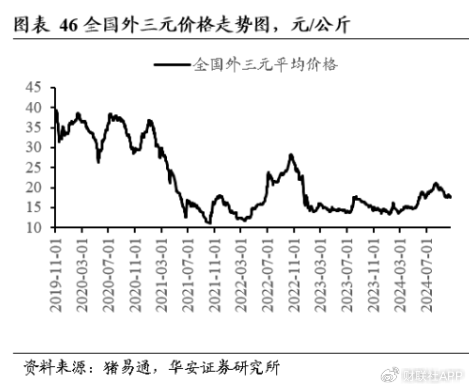

截至10月19日,全国生猪价格为17.28元/公斤,周环比下跌3.9%,猪价自8月15日创下年内高点21元/公斤后,已持续回落两个月,下跌幅度超20%。

在猪价不断新高的三季度,上市猪企盈利颇丰,已公布业绩预告的牧原股份(002714.SZ)、ST天邦(002124.SZ)和大北农(002385.SZ)纷纷交出亮眼成绩单,其中牧原股份甚至创下日均盈利超1亿元的业绩。

但近两个月连续下挫的猪价若未能在四季度止跌,是否意味着本轮猪周期结束,猪企甚至将重返亏损境地?

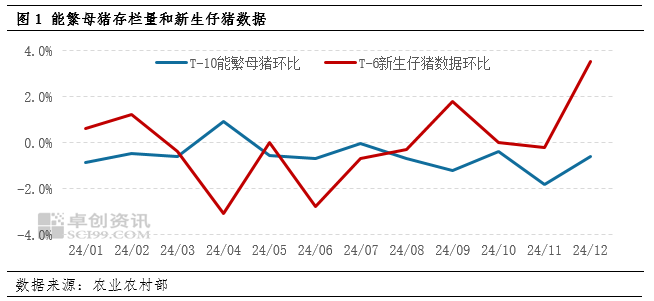

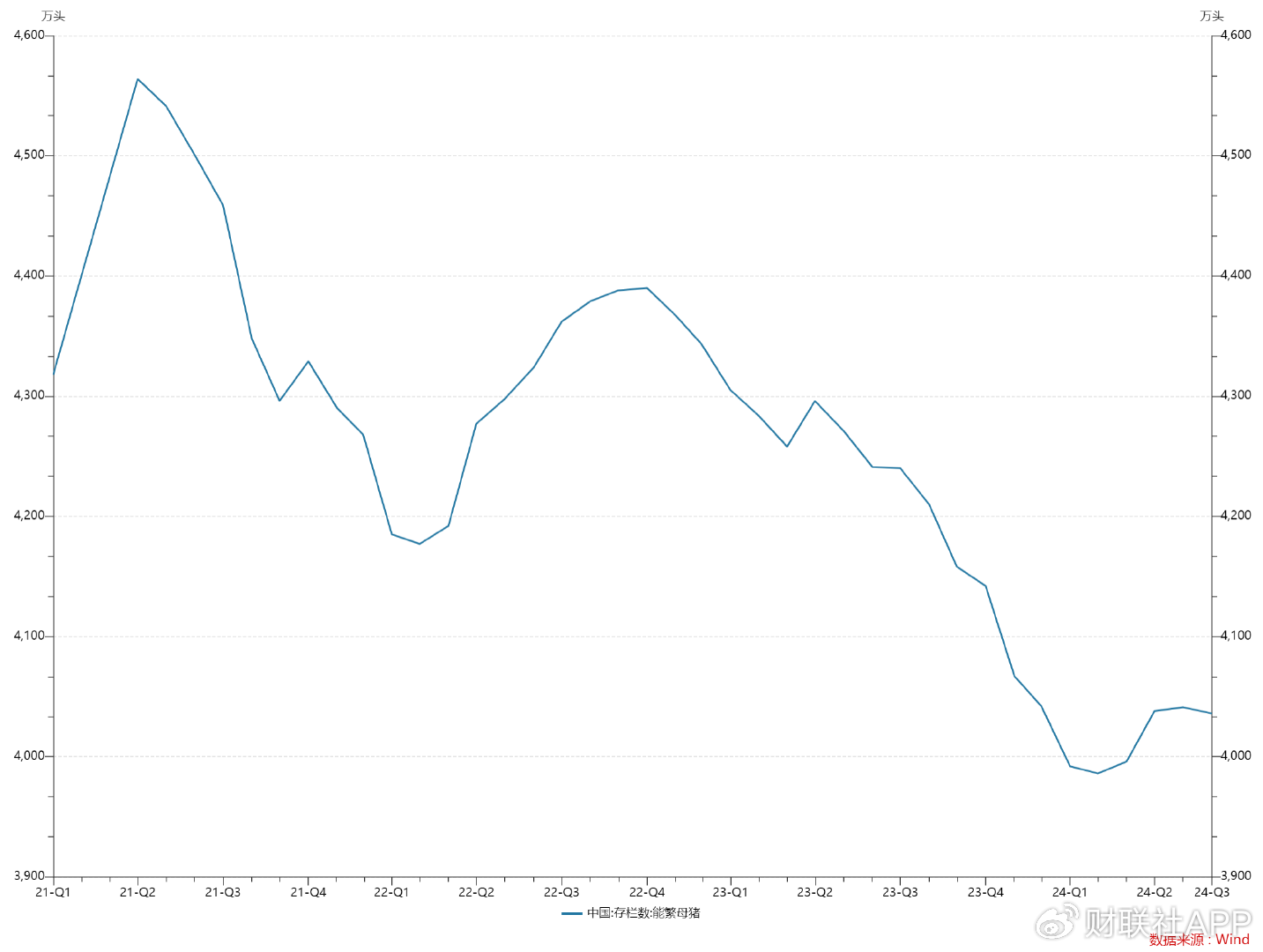

从猪周期角度观察,本轮猪周期上行与能繁母猪大幅去化有关。国家统计局数据显示,一季度末能繁母猪存栏3992万头,同比减少314万头,下降7.3%;环比减少150万头,下降3.6%。

按照能繁数据波动推算,2024年5月开始扩张的能繁母猪,最快对应2025年3月的出栏量增长。因此,在明年3月之前,受能繁母猪总量限制,猪周期上行或仍未结束。

值得关注的是,在近年来生猪产业规模化提升的情况下,集团猪企的增减产步伐成为猪周期的重要影响因素。财联社记者此前采访获悉,2024年各上市猪企的全年生产计划早在2024年上半年就已确定,不会随着下半年猪价上涨,轻易调整全年生产节奏,即四季度猪企仍会按原计划出栏。

仔猪产能兑现 二育节奏明显

猪周期若仍在上行,猪价为何会连跌两个月呢?

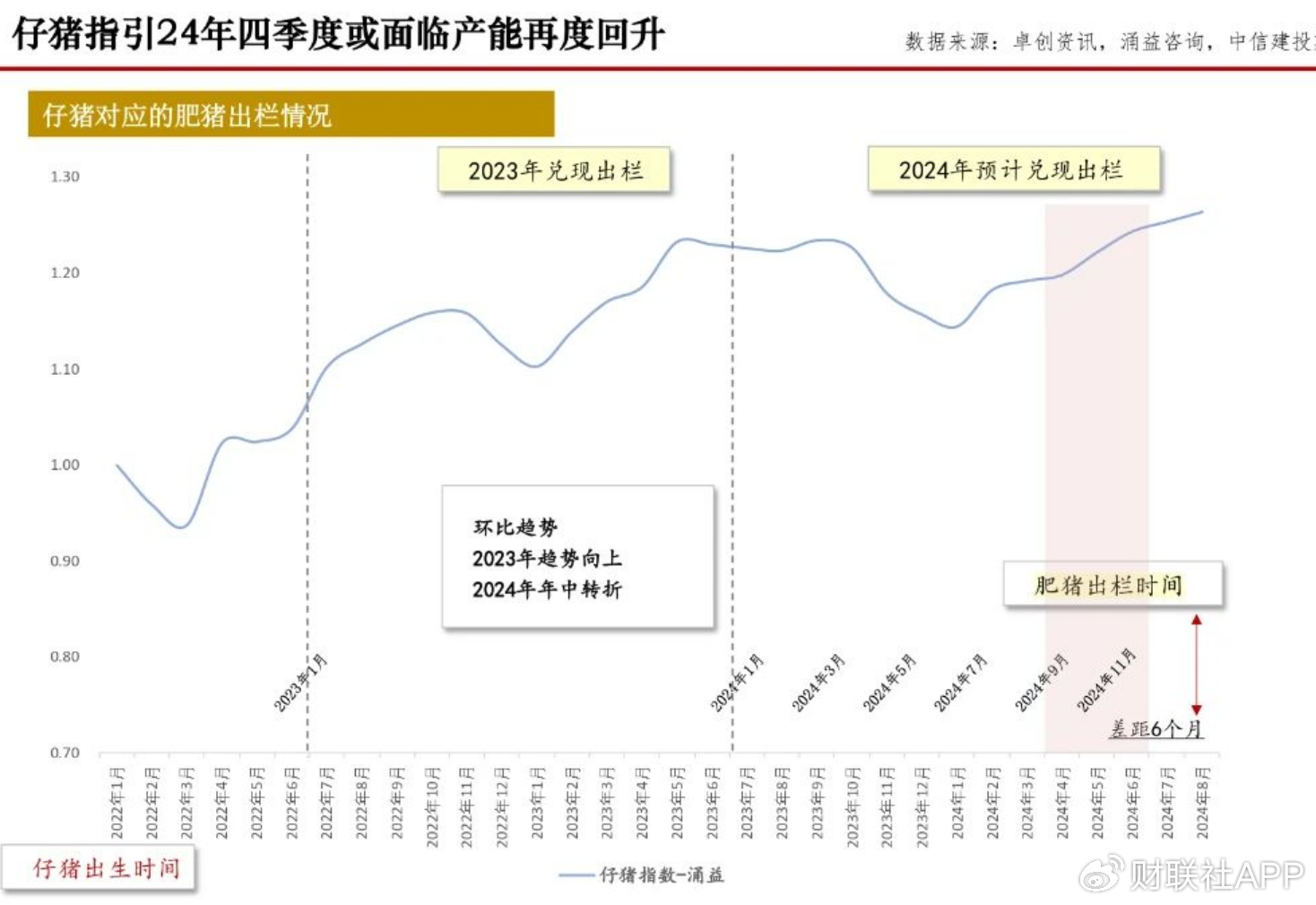

财联社记者注意到,猪价在上行周期连续下跌,与仔猪产能兑现直接相关。根据卓创资讯与涌益咨询统计的仔猪数量,与其对应的预计生猪出栏指引显示,供应低点在今年6-8月。

中信建投期货分析师魏鑫认为,8月份以后出栏量恢复的趋势较为明确,机构统计出栏计划可验证该趋势,年内剩余时间再度面临产能恢复压力。

此外,已成为生猪养殖业一个重要组成部分的“二次育肥”,也成为猪价涨跌的关键助推因素。

Wind资讯数据显示,从5月15日启动上涨,到6月15日一个月之内,猪价从15.27元/公斤涨至18.72元/公斤,随后在8月15日上涨至阶段高点21.06元/公斤。

今年的3月、5月与7月,二次育肥大量进场。涌益咨询与中信建投期货测算显示,二次育肥占实际销量达到6%左右。二次育肥从市场上采购猪源时,形成供给缺口,再于两个月后,以增重40%的量级冲击市场需求。

3月、5月与7月的二育猪源,大致对应5月、7月与9月的“增值供应”。数据显示,5月、7月期间,二育群体同时采购猪源并抛出“增值供应”,而9月是只有抛出,到10月上旬才有部分二育采购。

值得注意的是,9月的生猪市场同时面临了二育“只抛不进”与仔猪对应的产能压力和兑现双重压力。

四季度多空决胜负

四季度成为猪价多空双方的决胜局,若猪价跌至成本线附近,甚至跌破成本线,则2025年的猪价基准线或大幅下挫。但若猪价在四季度维持18-20元/公斤的高盈利位置,证明猪少,则明年的行情仍然有底部支撑。

二育、仔猪、消费不振作为生猪价格下行的三大推力,在四季度或迎来一定转变。

二次育肥方面,有一线业内人士告诉财联社记者,“现在北方的空栏率很低了,基本上每个场都有猪,大家今年都已经挣了两三波二育的钱了,也不想错过今年这最后一波机会,很多场子都会进一部分。南方的空栏率大概在五成左右,主要是很多腌腊需求的地方,他们进的二育体重比较大,大肥卖的价格也稍微高一些,给了当地大家养二育的动力。整体来看,散户和之前七八月份比的话现在存栏不多了,今年很有可能会缺大肥,至于大肥能不能把标猪的价格拉起来,还需要观察,毕竟标猪才是最大的需求。”

另有江西地区二次育肥方面人士称,江西地区二次育肥养殖场空栏率在五成以上。

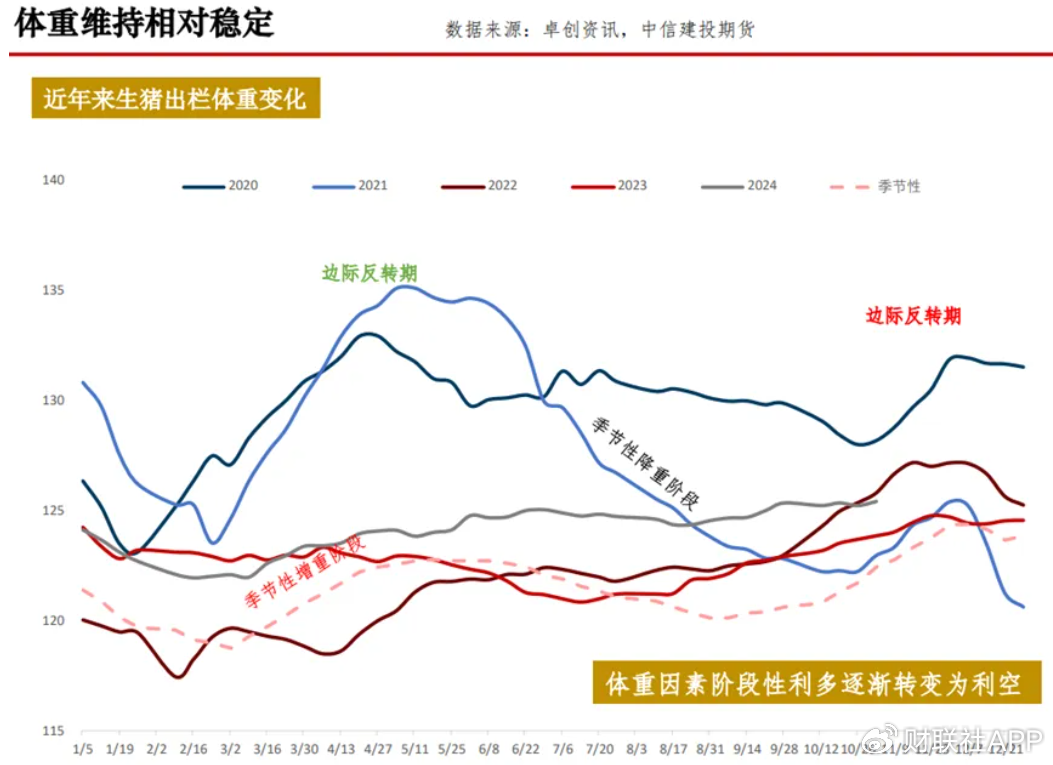

与之对应的是,生猪出栏体重并未像2020-2023年一样,在10月前后出现快速攀升,证明压栏大猪的供应压力并不大。

二育压力或相对减轻,消费市场也存在提振预期。国庆期间,国家层面宏观经济政策大力度调整,货币、财政政策组合拳相继出台,包括消费券补贴、存量房贷降息、地方债化债等一系列强力政策推出,肉类消费市场有随之转暖的预期。但宏观政策调整是宏观经济大周期变化,短期具体影响的幅度、节奏仍有待观察。

值得注意的是,仔猪产能指引仍在持续增长,且9-11月增速略高,12月之后才会逐步放缓,产能惯性增长趋势或仍然存在。

下行推力虽仍有一定力度,但上行动能已完成一定积累。首先,10月18日,统计局发布前三季度生猪数据显示,截止到三季度末,全国生猪存栏42694万头,同比下降3.5%;前三季度,生猪出栏52030万头,下降3.2%。

据猪场动力网统计,从生猪存栏来看,2024年三季度末为4.27亿头,连续两个季度环比增加,但比去年同期下降3.5%;值得关注的是,这一数字在过去4年的三季度存栏中排名最低,分别比2021-2023年少了1070万头、1700万头、1535万头。

这也证明了能繁母猪去化对应的整体产能减少,从而佐证猪周期上行仍未结束。

另外,随着冬季气温降低,消费者肉类消费量随之提升,且11-12月腌腊季临近,1月份春节为全年猪肉消费巅峰。

消费旺季临近,猪存栏不多,或成为四季度猪价上行的核心支撑。牧原股份在投资者互动平台表示:“由于前期产能去化影响的逐步显现,叠加传统消费旺季在需求端的支撑,生猪市场供需将存在一定缺口,公司对后续生猪市场价格保持谨慎乐观态度。”

2025年预期差 真实走势待验证

四季度的多空对决未分胜负,2025年的猪价也存在较大分歧。首先,随着年中猪价回暖,价格通过“无形的手”对产能展开调节。

在二季度扭亏为盈,且后市养殖盈利预期增强的背景下,部分上市猪企再次开启定增扩产。据不完全统计,从6月份以来,已有4家上市猪企拟募集资金用于建设生猪项目、饲料加工项目、补充流动资金等。

此外,相关猪企能繁母猪数据从二季度以来也开始出现增长趋势,其中牧原股份6月末能繁母猪数量为330.9万头,去年末该数据为312.9万头;温氏股份(300498.SZ)6月末能繁母猪为164万-165万头,去年末为155万头,东瑞股份(001201.SZ)在7月份曾表示公司能繁母猪为6.3万头,9月份已增加至7万头。

值得注意的是,不仅规模猪企能繁增长幅度不大,小型企业同样有一定增产,但增幅并不算大。

某企业人士表示,“前几个月猪价好的时候,增加了一部分母猪,但是和以前价格上涨的时候增加规模对比的话,增加的量不大,主要还是吸取了之前的教训,不敢太大胆、太疯狂上规模,万一后面行情和预期差别太大,或者饲料价格上涨的话,压力会比较大,至于明年的具体计划,还要等到时候看情况。短期来看的话,从5月份以来的母猪增长影响还要在明年二季度开始才逐渐显现,目前来说我觉得还是处在一个盈利周期内的。”

小幅增产在数据上也得到体现,国家统计局数据显示,截至9月末,全国能繁母猪存栏4062万头,环比增加25万头,增长0.6%,但同比仍减少178万头,下降4.2%,仍处于产能调控的绿色合理区间。

2025年猪价定价基准,或仍在于2024年四季度的多空对决,若四季度猪价未能兑现能繁母猪数据对应的猪周期上行预期,而是折戟于仔猪扩产,则2025年猪价或将随之“折戟”。若今年四季度兑现了上行猪周期,则能繁去化产生的高价区或将最少持续至明年年中之前,且后续产能恢复速度也明显偏缓,猪企在2025年或仍能过个“肥年”。

海量资讯、精准解读,尽在新浪财经APP

发表评论