来源:六里投资报

基金三季报已陆续披露完毕。值此“9·24”行情满月之际,主动权益基金在市场转暖过程中的调仓动向值得一观。

广发基金旗下有一批长期业绩优秀的基金经理,虽然投资风格各有不同,但都在中长期跑出了良好的超额收益。在三季报中,他们也都给出了自己的最新思考与配置观点。

经历了“政策组合拳”后,面对三季度的“冰火两重天”,他们有的迅速转向积极进攻,并对持仓结构进行了大幅调整;有的仍然保持谨慎,耐心等待布局时机。

这些调仓动作,以及他们对市场后续走势的分析,对投资者来说都极有借鉴意义。

图:广发旗下4只主动权益基金的业绩表现

王明旭:

6年任期年化收益16.6%

三季度转向积极进攻

王明旭是广发基金旗下一名投资老将,从业年限19年,管理投资组合已有16年,早年曾管理过近10年的绝对收益资金,其于2018年10月接手管理公募基金,至此也有6年多时间。

Choice数据显示,截至10月24日,王明旭的代表作,也是管理时间最长的广发内需增长,6年任期收益164%,年化收益达16.6%,今年以来也有22.51%的涨幅,均大幅跑赢市场指数。

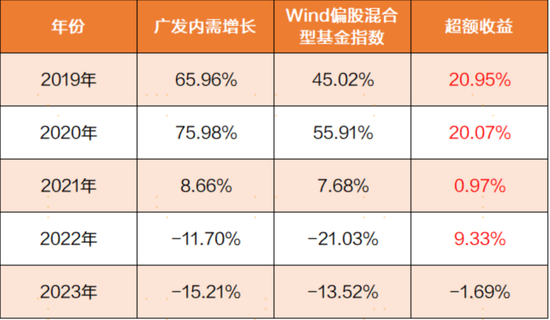

在王明旭管理内需增长以来的5个完整自然年度中,有4年战胜了偏股基金指数,唯一跑输的年份(2023年)也只差不到2个百分点。

表2:广发内需增长完整自然年度收益表现

在稳定而良好的业绩背后,是王明旭成熟的投资方法论为支撑。他非常注重组合的“平衡感”,会结合市场环境调整组合的攻防属性。

比如,在2021年年中之前,广发内需增长基本以大消费和大金融打底,兼有阶段性景气向上的周期品;

2021年下半年开始,配置上以交运、银行、公用事业等偏防守型的行业为主。

到今年二三季度,基金经理再次调整了配置方向,在三季报中明言“由偏保守的防御结构调至偏激进的进攻组合”。

前十大重仓股的持仓变化也体现了这一点,前六大持仓个股均为地产股,其中有五只股票是在三季度新进买入。

表3:广发内需增长三季报前十大重仓情况

基金经理也在季报中解释了自己的配置逻辑:

“因关键性政策的全面实施,对正在迎来转折点的地产行业进行了大幅加仓。”

同时,“对原有的银行、电力、航空等行业进行了不同程度的减持。”

展望后市,基金经理在季报中表示,“基于对未来权益市场的乐观判断,四季度将重点关注券商、白酒、光伏等行业。

转债方面,主要配置转股溢价率明显偏低或者较为合理、正股质地较优异的银行、航空转债。”

杨冬、唐晓斌:

捕捉上涨行情,踩中涨幅前列的两大行业

广发多因子是由杨冬、唐晓斌两位基金经理共同管理的混合型基金。

2021年,凭借单年度89.03%的回报,这只基金吸引了不少投资者关注,因此拥有良好的群众基础,规模也相对较大。

2024年基金中报显示,广发多因子持有人户数超过66万户,个人持有比例超过80%。截至最新的三季报,广发多因子的资产管理规模为106.49亿元。

广发多因子良好的长期业绩,是获得持有人认可的重要原因。上述同源数据显示,截至10月24日,该基金近5年回报高达200.76%,年化收益率达24.64%,超额收益非常明显。

从过往持仓来看,广发多因子基本维持90%以上的权益仓位,偏好从中观维度进行行业配置;

从行业层面看,组合配置相对分散,不对单一行业做极致重仓,但在不同时期,行业轮动特征较为明显;

从2024年中报来看,广发多因子的持仓中,前三大重仓行业分别为非银金融、电子、银行,占比分别为18%、16%、10%。

而在“9·24”以来的反弹行情中,截至10月24日,涨幅前三的行业正是计算机、非银金融、电子,涨幅均在35%以上。

得益于此,广发多因子也成为9月24日以来少数明显跑赢同期沪深300的主动权益基金。

表4:广发多因子三季报前十大重仓情况

从三季报来看,基金前十大重仓中有四只是券商股——华泰证券、东方财富、中信证券、国泰君安;

从持仓操作看,基金对除华泰以外的3只个股均有幅度不小的增持,尤其是国泰君安,被增持了1443.6万股,是上一季度持仓数量的4倍。

同时,基金组合新进了中国平安,并直接买成了第六大重仓。

可以看到,除非银金融以外,广发多因子的前十大中还包含高端制造、创新药、新能源等细分行业龙头。

展望未来市场,基金经理在三季报中表示,

“在货币政策出现超预期变化之后,四季度我们需要密切关注财政政策是否将加速扩张,房地产以及消费基本面是否有改善的迹象。

总体上,我们维持持仓,看好非银金融、具有基本面潜力的成长板块(如创新药、高端制造等)。”

冯汉杰:

追求绝对收益,寻找合适时机再布局

冯汉杰是一位投资风格非常鲜明的基金经理,他管理的产品短期不一定跑得非常快,但投资者的长期持有体验非常好。

Choice数据显示,他从2023年11月接管的广发主题领先基金,任职内最大回撤仅2.95%。

他此前在中加任职4年多的某混合型基金,在单一自然年度内的最大回撤从未超过15%,累计回报142.58%,超额收益丰厚。

从历史任职业绩表现来看,冯汉杰可以说是一位追求绝对收益、注重组合风险性价比、投资者持有体验比较友好的基金经理。

表现在投资方法上,冯汉杰不做自上而下的行业轮动,而是专注于自下而上精选高质量个股;

因此,体现在持仓结果上,他往往偏逆向风格,行业分散,不爱“抱团股”。

表5:广发主题领先三季报前十大重仓情况

从三季报持仓来看,广发主题领先的前十大重仓分散在多个行业,包括有色金属、汽车、机械、医药、家电等,这是基金经理自下而上选股自然形成的结果。

就三季度的操作而言,广发主题领先主要减持了以公用事业为代表的稳定类资产;另一方面,加仓的操作相对较少。

对此,冯汉杰称,主要是并未发现有太多很好的机会。但在政策组合拳出台后,基金自上而下地进行了一定的加仓。

冯汉杰投资的另一大特点,是对安全边际的重视,即好公司也要有好价格。

就未来操作而言,基金经理的态度也很明确,“即使确信未来的收益空间,也并不是值得随时入场的,

而是需要寻找风险收益更合适的时机或位置,再去进行下一步的布局,当前时点可能并不十分适合。”

李耀柱:

持仓切换胜率高,跑出明显超额收益

在三季度以来的行情中,除了A股的大幅反弹之外,率先反弹的港股也值得关注。

李耀柱管理的广发沪港深新起点基金,截至10月24日,今年以来已实现26.38%的收益率,显著跑赢同期的恒生综合指数(17.88%)。

从三季报持仓来看,基金经理进行了不少调整,主要体现在减持了部分红利资产,同时提升了互联网行业的配置比例。

从过往持仓可以看到,在2023年之前,基金的配置思路整体以科技、医药、新能源等成长方向为主。

但在2023年后,基金经理大幅调整了持仓结构,转而以价值风格,尤其是红利资产为主要配置方向,兼有一部分的互联网持仓。

从2024年中报持仓也可以看到,基金重仓中国移动、中国海洋石油、中国石油股份、中国联通、中国电信、中国银行、中国石油等等大蓝筹标的,都是非常典型的红利资产。

而这些红利资产,也使得广发沪港深新起点在近两年跌宕起伏的市场中取得了较好的超额收益。

Choice数据显示,截至10月24日,广发沪港深新起点近两年的收益率为50.14%,而同期恒生指数的涨幅为35.6%。

回顾三季度,“9月多项财政和货币政策同步推出,助力中国经济高质量发展”。

基于此,基金经理对持仓进行了调整,部分红利股被移出了前十大,取而代之的则是被增持的互联网。

表6:广发沪港深新起点三季报前十大重仓情况

前十大重仓股中,新进买入的个股仅有一只,即阿里巴巴-W;

对原本持有的美团,在三季度也有所加仓,而腾讯取代中国移动成为第一大重仓股。

在三季报中,李耀柱再次明确表达了自己对港股互联网的看好,

“我们认为,在一揽子政策的助力下,中国经济会进一步提升,中国互联网行业会从中受益。

从行业比较来看,中国互联网行业有稳健的现金流,未来估值重估的机会比较明显。”

结语

近几年,ETF等被动投资以持仓透明、成本较低等获得较多投资者的认可。尤其是在“9·24”以来的普涨行情中,高仓位运作的股票ETF更是资金加仓的首选投资工具之一。

但其实,在震荡分化的市场下,主动管理基金通过精细化选股就有着能战胜市场的潜力优势。

从广发旗下这几位基金经理的业绩来看,他们不仅能较好地把握短期市场的上涨节奏,中长期也能跑出非常突出的超额收益(alpha)。

在“9·24”行情前,这些基金经理在困难的市场环境中坚持布局潜力品种,因此在这波反弹中迎来了收获。

如广发多因子此前重仓的非银金融、电子,在本轮行情期间位列涨幅前三,就像网上说的“流泪播种,欢呼收割”。

而在一揽子政策陆续宣布后,对于后续的市场走势,这几位基金经理均做出了积极应对。

例如,王明旭对正在迎来转折点的地产行业进行了大幅加仓;李耀柱选择加仓有重估机会的互联网行业。他们所管理的基金,更适合那些希望净值能有高弹性的基民朋友。

同时,冯汉杰自上而下地进行了一定的加仓,也在耐心寻找风险收益更合适的时机或位置,以待下一步的布局。这样的基金,更符合那些稳健偏好的基民配置。

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹

发表评论